SELARLU : une fausse bonne idée !

Mis à jour le 18/06/2025

Porté aux nues par certains conseils, l’exercice en SELARLU paraît une idée séduisante. Sauf qu’au vu des inconvénients de cette structure juridique, il s’agit plutôt d’une fausse bonne idée pour les soignants libéraux…

Dépassée la bonne vieille Entreprise Individuelle qui permet de s’installer rapidement et sûrement en tant qu’infirmière libérale, kiné ou pédicure-podologue ? A en croire certains, qui ne jurent que par la Société d’Exercice Libéral à Responsabilité Limitée Unipersonnelle (SELARLU), oui. Sauf qu’il est nécessaire d’en connaître tous les rouages avant de s’y lancer…

SELARLU : un statut juridique très rigide…

Comme toute Société d’Exercice Libéral, la SELARLU implique un vrai formalisme juridique pour sa création :

- rédaction de statuts comportant un certain nombre de mentions obligatoires,

- publication d’une annonce légale,

- dépôt d’un capital social,

- inscription à l’Ordre en sus de votre propre inscription personnelle,

- immatriculation de la société,

- nomination d’un gérant (vous-même)…

De surcroît, la SELARLU impose de :

- être détenue par un seul associé personne physique

- établir un véritable prévisionnel afin de pouvoir gérer au mieux la trésorerie de la société par rapport à vos besoins financiers personnels

- tenir une comptabilité « d’engagement ». Complexe à mettre en œuvre, la compta « d’engagement » oblige à rattacher les recettes et les dépenses au bon exercice comptable. Autrement dit, si vous avez effectué un acte en décembre de l’année N, il doit figurer dans le résultat de l’année N, même si vous avez perçu le règlement en janvier N+1

- se soumettre à des obligations administratives contraignantes : assemblée générale annuelle avec rédaction de procès-verbal, approbation des comptes, dépôt de ces derniers au greffe du tribunal de commerce…

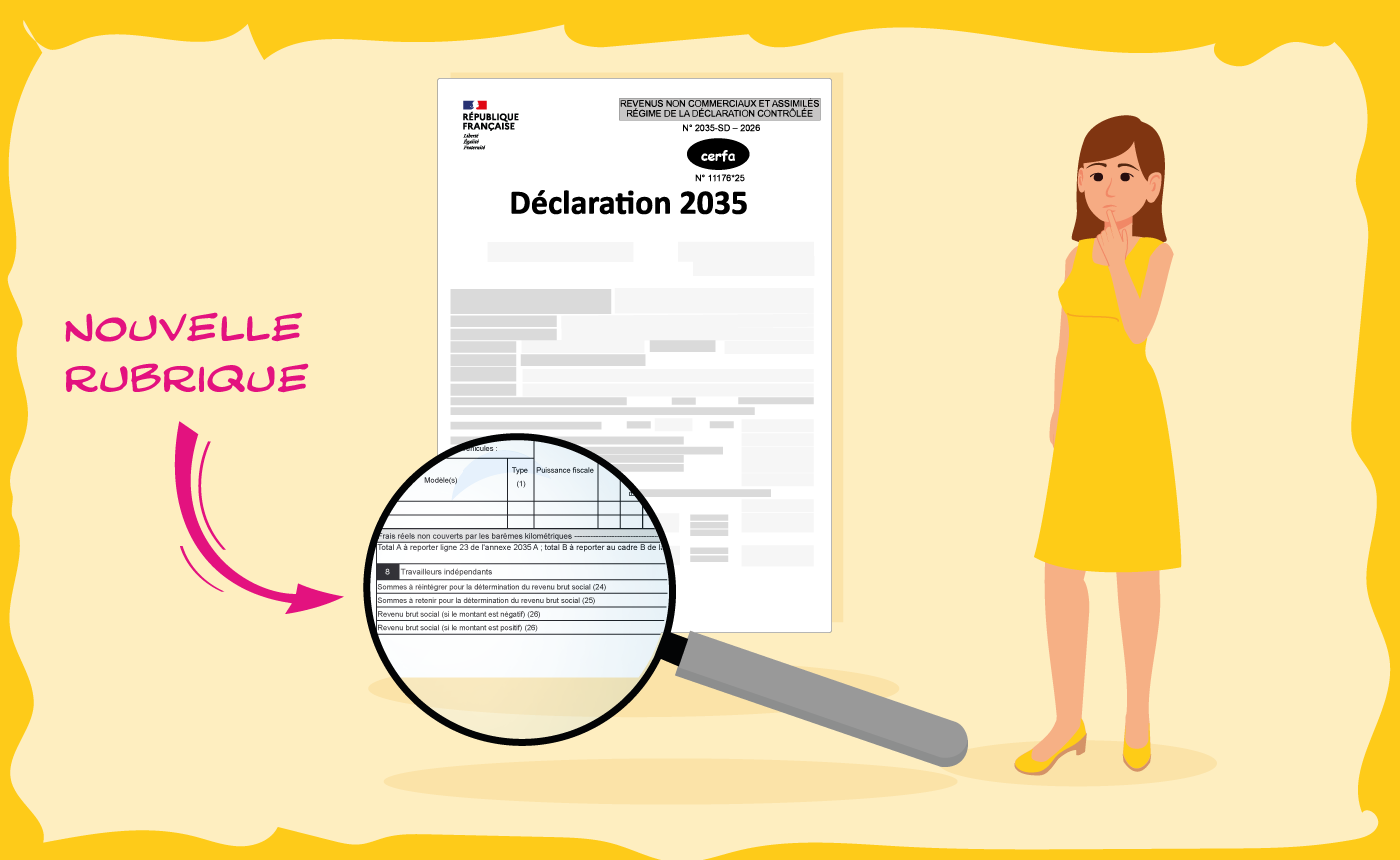

- savoir gérer plusieurs types et régimes de déclarations fiscales. Ainsi, la SELARLU, soumise à l’impôt sur les sociétés, nécessite de remplir le formulaire 2065. La rémunération couvrant les fonctions de gérance, considérée comme traitement et salaires, dépend du formulaire 2042. Tandis que la rémunération de votre activité libérale dépendra soit du régime de la déclaration contrôlée (formulaire 2035), soit du régime micro-BNC (formulaire 2042-C). A noter : par souci de simplification, cette liste ne tient pas compte du 4é mode de rémunération ouvert par la SELARLU, à savoir la sortie en dividende…

Bref, la création et le fonctionnement d’une SELARLU ne s’improvisent pas. Ils nécessitent les conseils (et les prestations annuelles récurrentes) d’avocat(s) et d’expert-comptable(s). Ce qui implique un certain coût.

… ET UNE source d’économies ? Pas forcément !

Reste que les aficionados de la SELARLU sont formels ! Créer ce type de société permet de bénéficier :

- d’un avantage sur votre trésorerie personnelle puisque vous pourrez financer des projets personnels (travaux dans la maison, voyages…) en faisant racheter votre patientèle par votre propre SELARLU

- d’économies d’impôt

- et de diminuer les cotisations sociales à payer.

Cette hypothèse repose sur un fait réel : exercer en SELARLU implique que tout se passe comptablement au niveau de la société, aussi bien l’encaissement des honoraires, que le paiement des dépenses et la détermination du résultat. Pour se rétribuer, il s’agit donc de :

- se verser des honoraires à raison de l’exercice de l’activité libérale

- s’attribuer une rémunération de gérance (salaire)

- tandis que le bénéfice disponible est conservé dans la société.

Du côté des impôts :

- vous payerez donc l’impôt sur le revenu sur les rémunérations de gérance et le bénéfice issu des honoraires de l’activité libérale

- tandis que la part de bénéfice laissée au sein de la société sera, elle, soumise à l’impôt sur les sociétés (IS) au taux plus faible que celui de l’impôt sur le revenu.

Sur le papier, la SELARLU semble, donc, être effectivement une solution intéressante d’un point de vue fiscal… sauf qu’il vous faudra bien, à un moment donné, gérer l’argent laissé au sein de la société ! Vous aurez alors le choix entre :

- le sortir sous forme de dividende, ce qui engendre, au final, une double imposition de cet argent. Premièrement sur les sociétés tant qu’il reste au sein de la SELARLU. Puis sur les revenus dès qu’il en sortira pour aller dans votre poche (à quoi s’ajouteront les cotisations sociales)

- l’investir dans des actifs professionnels. Mais là, il vous faudra élaborer une stratégie d’investissement : d’où la nécessité de faire appel à des experts pour se faire conseiller. Des experts qu’il vous faudra rémunérer…

Les soi-disant économies d’impôt qu’implique un exercice en SELARLU sont donc à prouver !

De même, pas de gain attendre du côté des cotisations sociales ! En effet, les rémunérations de gérance versées par la SELARLU sont soumises aux cotisations sociales des travailleurs non-salariés, avec un taux identique à ceux d’un auxiliaire médical installé en entreprise individuelle. Vous ne bénéficiez, donc, là, d’aucun avantage supplémentaire.

SELARLU : une sortie compliquée, voire douloureuse financièrement !

Enfin, sortir d’une SELARLU (lors de votre départ en retraite par exemple) peut se révéler compliqué, avec, encore une fois, un formalisme administratif pesant :

- rédaction d’un acte de cession à enregistrer aux impôts

- transmission du procès-verbal de l’Assemblée et des nouveaux statuts au greffe du tribunal de commerce.

Mais surtout, sortir d’une SELARLU se paye… très cher ! En effet, la plus-value réalisée à l’occasion de la cession des parts sociales est taxée à 30%. Il s’agit d’un prélèvement forfaitaire unique, incluant impôt sur le revenu au taux de 12,8 % et prélèvements sociaux de 17,2 %. Il s’applique sur le revenu brut perçu, sans possibilité d’abattement ou de déduction de CSG. A noter : une imposition de la plus-value au barème progressif de l’impôt par tranche est également possible mais uniquement sous certaines conditions seulement. Dernier point : lors de la dissolution de votre SELARLU, paperasserie, frais d’enregistrement et paiement d’honoraires d’experts sont également à prévoir…

Alors… une bonne idée, la SELARLU ? Tout dépend de votre situation, et notamment du chiffre d’affaires que vous réalisez. Un conseil, toutefois : une SELARLU n’est vraiment avantageuse que lorsque le résultat en BNC est vraiment plus élevé que la somme nécessaire au train de vie.

À lire aussi

L’année 2025 achevée, il convient, déjà, de se pencher sur la déclaration de revenus...